Se tiver uma pontuação de 650 Créditos, deve estar a perguntar-se o que isso significa. 650 é uma boa pontuação de crédito, uma má pontuação, ou algures no meio? O que significa ter um crédito de 650 para a sua carteira? Leia para saber tudo o que você precisa saber sobre ter uma pontuação de crédito de 650.

650 noções básicas de pontuação de crédito

enquanto existirem diferentes modelos e algoritmos para calcular a sua pontuação de crédito, para efeitos deste artigo, vamos falar sobre a sua pontuação FICO., Uma pontuação FICO é um número de três dígitos, variando de 300 a 850, e quanto maior a sua pontuação, melhor. Uma pontuação de 650 FICO é geralmente considerada justa.

Se você tem uma pontuação de 650 crédito, ainda pode ser negado alguns empréstimos e cartões de crédito — e você pode ser forçado a pagar taxas de juros mais elevadas para os que você está aprovado para. Você precisa de pelo menos 700 pontos para ter um bom crédito — mas 650 também não é considerado pobre. Tenha certeza de que um pouco de melhoria de crédito pode resultar em economizar muito dinheiro.o gráfico abaixo mostra as várias pontuações do intervalo de crédito., Como você pode ver, se você tiver um 650, você cai na categoria de feira, juntamente com 21 por cento dos nossos membros Credit sesame.,”bcfad89f67″>

Source: Credit scores were calculated from 5,000 Credit Sesame members on 2/6/18.,

Agora você sabe que não está sozinho em ter uma pontuação de crédito de 650, vamos descobrir mais sobre a sua pontuação de crédito e os passos que você pode tomar para ajudá-lo a aumentá-la.

Como melhorar o seu 650 pontuação de crédito

Se a sua pontuação de crédito não é onde você quer que ele seja, não se preocupe — há passos que você pode tomar para ajudar a construir e melhorar o seu crédito:

- Fazer todos os seus pagamentos a tempo — o tempo todo. Esta é a única coisa maior que você pode fazer para ajudar a melhorar a sua pontuação de crédito. Fazendo consistentemente seus pagamentos no tempo levará a um aumento constante em sua pontuação de crédito.,reduza a utilização do seu crédito. Sua utilização de crédito é uma proporção do montante da dívida que você deve atualmente para a soma de seus limites de crédito totais. Quanto menor este número, melhor — assim sempre procurar usar menos de 30 por cento do seu crédito disponível a qualquer momento.limite o número de inquéritos. Apesar de não prejudicar a sua pontuação para verificar o seu crédito você mesmo (um inquérito suave), uma investigação difícil, como quando se candidatar a um novo cartão de crédito, pode ding sua pontuação ligeiramente. Limite o número de pedidos de crédito para ver um aumento na sua pontuação.,

estes são apenas alguns dos passos que você pode tomar para melhorar o seu crédito, mas há muitos passos e estratégias diferentes para melhorar a sua pontuação de crédito. No entanto, os dados abaixo mostram como alguns de nossos membros Credit Sesame foram capazes de melhorar sua pontuação ao longo de três meses, seis meses e 12 meses usando algumas dessas estratégias.por exemplo, ao reduzir suas dívidas, os membros aumentaram sua pontuação de 650 em dois por cento em apenas três meses, quatro por cento em apenas seis meses, e nove por cento em 12 meses.,hs

Source: Credit Sesame asked 200 Members with a base credit score of 650 who individually utilized the listed methods., A pesquisa foi realizada de agosto de 2016 a agosto de 2017.

factores na sua pontuação de crédito

a fim de compreender completamente a sua pontuação de crédito, vamos ver mais de perto o que entra na construção da sua pontuação.

- Histórico de pagamentos. Seu histórico de pagamento é responsável por 35 por cento de sua pontuação de crédito, e conta a história de quantas vezes você faz seus pagamentos no tempo — e quantas vezes (e por quanto tempo) seus pagamentos foram delinquentes.Utilização do Crédito. Simplificando, sua utilização de crédito representa o quanto de seu crédito disponível você está usando em qualquer momento., Isso perfaz 30 por cento de sua pontuação, e você deve tentar manter este número o mais baixo possível.Idade do Crédito. A idade do seu histórico de crédito também é um fator em sua pontuação de crédito. Mantenha sempre as suas contas mais antigas abertas, se possível. Esta parte é 15 por cento da sua pontuação total de crédito.diferentes tipos de crédito. Mutuantes estão à procura de uso responsável com uma mistura de tipos de crédito, tais como cartões de crédito, empréstimos estudantes, auto empréstimos, e muito mais. Equilibre estes 10% com outros factores.número de inquéritos., Ao verificar o seu próprio crédito não vai prejudicar a sua pontuação, uma investigação difícil, como quando você se candidatar a uma nova linha de crédito, will. Mantenha este número a um mínimo, mas também lembre-se que é apenas 10 por cento de sua pontuação de crédito.

nota no gráfico abaixo que cada um destes factores de crédito tem um impacto diferente na sua pontuação. O histórico de pagamento e a utilização do crédito têm o maior impacto, enquanto os diferentes tipos de crédito que você e tem o número de inquéritos em seu relatório têm o menor impacto.,redit Factores

Fonte: https://www.myfico.com/credit-education/whats-in-your-credit-score

Conhecer os diferentes fatores que entram em seu 650 pontuação de crédito pode certamente ajudar você a levar uma boa abordagem para melhorar o seu crédito., Mas, e se não tiveres tempo para fazer grandes mudanças de crédito? O que você pode esperar com uma pontuação de crédito de 650, assumindo que você não faz melhorias.

o que você pode esperar com uma pontuação de 650 crédito?

uma das primeiras perguntas que ouvimos quando falamos com os membros é ” o que posso esperar com a minha pontuação?”Como mencionamos, com uma pontuação de 650 Créditos, suas chances são boas de ser aprovado para um número variado de cartões de crédito e/ou empréstimos — mas você pode acabar pagando um pouco mais pelas mesmas coisas que alguém com melhor crédito, graças a um aumento nas taxas de juros., Veja os números abaixo:

taxas de juro médias divididas pela pontuação de crédito Range

fonte: Credit Sesame perguntou 400 membros sobre as suas taxas de juro durante um período de três semanas com início em 18 de janeiro de 2018.o que significa isto para ti? Com crédito justo, você está economizando uma quantia significativa em juros sobre alguém com crédito pobre (especialmente quando se trata de compras em seu cartão de crédito), mas como você pode ver, ainda há espaço para melhorias.,

até mesmo subir um nível para um bom crédito pode salvá — lo mais de sete por cento em juros sobre o seu carro empréstimo-que, ao pensar sobre o montante total do empréstimo, pode ser bastante substancial ao longo do empréstimo.

lidar com informações negativas no seu relatório de crédito

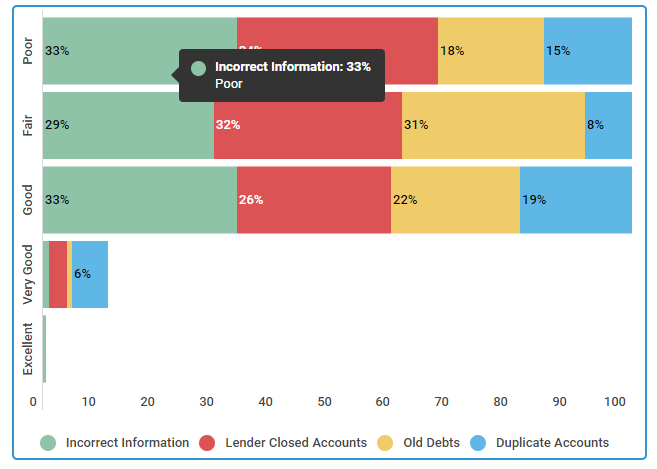

tomar as medidas mencionadas acima para melhorar o seu crédito é um grande começo, mas também é importante certificar-se de que não há quaisquer erros contidos no seu relatório de crédito e para lidar com quaisquer marcas negativas que o seu relatório possa conter., Abaixo estão alguns de crédito comum de relatório de erros e o impacto negativo que pode ter na sua pontuação de crédito:

Maiores Impactos no Imprecisas Relatórios de Crédito

Fonte: Crédito de Gergelim pesquisados 250 pessoas, 50 tinha um mau crédito ranking, 50 participantes tinham um Justo pontuação de crédito, 50 membros teve uma Boa classificação de crédito, 50 pessoas foram listados como Muito Bom, e 50 membros relatou que tinha uma Excelente pontuação de crédito. O estudo foi realizado em 20 de outubro de 2017, por um período de duas semanas.,o primeiro passo para melhorar o seu crédito é certificar-se de que todas as informações sobre o seu relatório de crédito atual são precisas. Arquivo disputas com as agências de crédito se você encontrar quaisquer imprecisões, e lembre-se que informações precisas, por lei, não pode ser removido até que ele ciclo fora.falámos com um membro, a Shelly, para saber como obteve a sua pontuação de 650 pontos em apenas três meses., Aqui está o que ela tinha a dizer: “como Shelly melhorou sua pontuação de 650 Créditos para 741 em apenas três meses “” nós entrevistamos Shelly em 18 de Maio de 2018; ela ganha $49.000 por ano, tem 38 anos e vive em Nashville, Tenn. Ela actualmente aluga um apartamento com o namorado.

ember Since: 3/15/2015

TLDR; o que você pode fazer com uma pontuação de crédito de 650?

tempo, juntamente com os passos adequados e ação, pode melhorar até mesmo a menor pontuação de crédito. O impacto dos factores negativos no vosso relatório diminui, e essas marcas negativas irão eventualmente cair do vosso relatório., Enquanto você está esperando, bons hábitos de crédito vai ajudá-lo a construir crédito positivo. Abraçar esses comportamentos hoje significa que quando os relatórios negativos terminarem de seu relatório de crédito no futuro, você fica com uma pontuação melhor-e quem não quer isso?

Deixe uma resposta